|

| (출처=IBIDEN) |

[알파경제=김민영 기자] 이비덴(4062 JP)의 분기 실적이 시장 컨세서스를 하회했다.

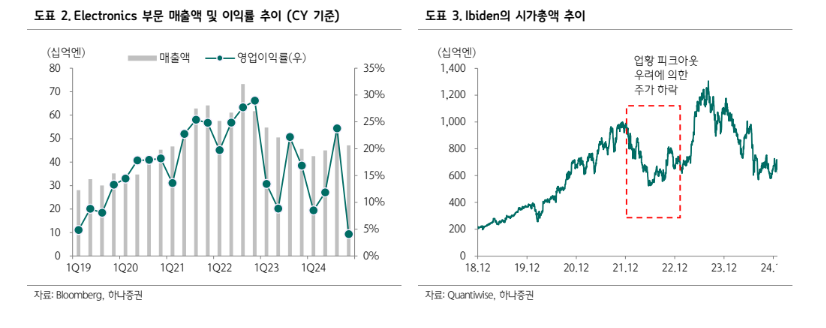

하나증권에 따르면, 이비덴의 회계연도 2024년 3분기 매출액은 888억 엔으로 전년 대비 4% 감소하고, 영업이익은 63억 엔으로 51% 줄었다.

블룸버그(Bloomberg) 컨센서스대비 매출액은 6%, 영업이익은 34% 하회했다.

중국 경제 둔화 및 일본 완성차 업체들의 엔진 인증 문제로 인한 DPF 및 AFP 판매량 감소가 주요인이란 지적이다.

김록호 하나증권 연구원은 "일본 내수 경기는 완만한 회복 기조를 보였지만, 물가 상승 등으로 낙관적인 상황은 아니었다"며 "영업이익이 부진한 주요인은 전자 사업부의 수익성이 악화되었기 때문"이라고 분석했다.

자동차 시장의 성장이 더딘 가운데, 전사 영업이익 기여도가 절대적인 전자 사업부의 부진이 외형 및 수익성에 부담으로 작용했다는 설명이다.

전자사업 부문은 견조한 AI 수요에도 불구하고, 가격 경쟁 심화로 수익성이 악화했다.

특히 영업이익이 63억 엔으로 전년 대비 51% 대폭 감소했다.

김록호 연구원은 "PC 및 일반 서버용 패키지기판의 수요 감소와 더불어 가격 경쟁이 심화된 것으로 파악된다"며 "가격 경쟁이 심화되는 가운데, 수익성 위주의 선별적 수주로 인해 가동률 하락의 영향도 있었다"고 파악했다.

다만 전년동기대비 매출액 증가가 가능했던 이유는 생성형 AI 관련 수요가 견조했기 때문으로 보인다.

생성형 AI 수요가 테크 수요의 더딘 회복을 일부 상쇄하겠지만, PC 및 일반 서버 회복이 필요한 상황이란 판단이다.

|

| (출처=하나증권) |

이비덴은 회계연도 2024년 연간 순이익 가이던스를 기존 240억 엔에서 250억 엔으로 상향했다.

고정자산 처분손실이 당초 예상보다 감소할 전망이기 때문이다. 매출액과 영업이익 가이던스는 유지했다.

김록호 연구원은 "회계연도 2024년 매출액 가이던스를 달성하기 위해서는 다음 분기 매출액이 전분기 대비 최소 12% 증가해야 한다"며 "테크 및 패키지기판 업황은 1~3월 분기가 계절적인 비수기이기 때문에 다음 분기 매출액 증가를 낙관하기는 어렵다"고 분석했다.

그럼에도 불구하고 이비덴이 매출액 가이던스를 유지한 점은 AI 관련 수요가 견조하게 유지되고 있기 때문이란 판단이다.

이어 "환율도 우호적이기 때문 에 영업이익의 방향성은 매출액과 동일할 가능성이 높다"고 전망했다.

알파경제 김민영 기자(kimmy@alphabiz.co.kr)