|

| (사진=연합뉴스) |

[알파경제=박남숙 기자] SK이노베이션(096770)이 SK E&S를 흡수 합병하기로 하면서 주주들에게 유리한 조건이 형성될 것이란 분석이 나왔다.

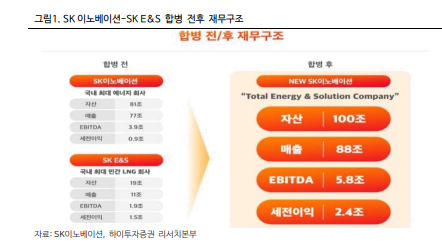

SK이노베이션은 전일 공시를 통해 SK E&S 흡수합병, SK-On의 SK트레이딩인터내셔널 흡수합병, SK-On의 SK엔텀 흡수합병 계획을 발표했다. 모든 안건의 합병 기일은 2024년 11월 1일이다.

전유진 하이투자증권 연구원은 "가장 주요한 이슈는 당연히 SK이노베이션과 SK E&S 합병 건"이라며 "합병비율이 관건으로 결과적으로 양사의 합병은 SK이노베이션 주주들에게 긍정적일 것"이라고 판단했다.

이는 SK-On에 대한 SK이노베이션의 추가 자금 지원 부담 완화 및 알짜 LNG 사업 간접양수 효과 등에 기인한다. SK-On은 지난 2021~2023년 총 20조원의 CAPEX 지출한 것에 이어 2024년 7조원, 2025년에도 4조원 내외의 추가 투자가 필요한 상황이다. 그러나 손익은 2024년 약 -1조원의 영업적자, 2025년 영업이익 1조원 초반에 그쳐 자체적인 투자 여력 절대적으로 부족해 외부에서 자금 확보가 절실하다.

이런 와중에 알짜 민자 발전사인 SK E&S는 연간 약 1.2~1.5조원 내외의 영업이익 창출하는 만큼 양사 합병 이후에는 SK E&S가 SK-On의 자금처가 되어줄 수 있다는 분석이다.

전유진 연구원은 "SK이노베이션 입장에서는 지금까지 해왔던 자산 매각 또는 유상증자 등을 통한 SK-On 자금 지원 필요성이 사실상 해소될 수 있다는 점에서 긍정적"이라고 판단했다.

합병비율 1:1.19로 당초 예상보다 SK이노베이션 주주들에게 유리한 조건이란 분석이다. 이는 최근 일부 언론에서 보도된 1:2 또는 1:1.5 수준과 비교하면 SK이노베이션 가치를 훨씬 높게 평가한 것이다.

|

| (출처=하이투자증권) |

결과적으로 SK이노베이션 기존 주주(특히, 소액주주) 가치 훼손을 최소화하기 위해서 SK E&S보다 SK이노베이션 기업가치를 높게 반영했다는 판단이다.

전유진 연구원은 "금번 합병에 있어 KKR의 SK E&S RCPS 상환 여부가 관건"이라며 "이번 합병과 관련해 KKR 움직임에 주목할 필요가 있다"고 조언했다.

E&S 합병가치를 제외한 기존의 밸류에이션 하에서 산출한 목표주가 16만원과 매수 의견을 유지했다.

알파경제 박남숙 기자(parkns@alphabiz.co.kr)